Aujourd’hui nous allons analyser l’influence qu’en tant qu’êtres sociaux que nous sommes, ont les opinions et les actions des autres « Le Comportement moutonnier ». Car au final, et on le voit chez les jeunes enfants, dans une large mesure on agit plus souvent que nous le pensons par simple imitation.

J’ai d’ailleurs lu l’été dernier le livre « Influence et Manipulation » de Roberto Cialdini qui est très révélateur de cet effet. Un autre écrivain qui parle souvent de l’effet troupeau est Paramés, qui évoque même les produits indexés comme une institutionnalisation de ce phénomène, comme il l’avait très bien expliqué dans une conférence qu’il avait donnée à Barcelone.

L’effet troupeau

Social proof effect ou prendre le train en marche « bandwagon effect ».

Penser que quelque chose est bon simplement parce que les gens pensent que c’est bon et vice versa. Suivez la foule juste par inertie.

Croyons-nous vraiment qu’un restaurant est bon parce qu’il est plein de monde ? La plupart d’entre nous penseraient automatiquement que c’est le cas, bien que nous ne puissions pas en être sûrs sans nous informer ou au moins observer la nourriture et voir si les convives l’apprécient.

Peut-être qu’un bus de touristes affamés ce serait arrêté quelques instants auparavant et l’endroit s’est rempli d’un coup.

De toute manière l’exemple du restaurant est une décision anodine, tout au plus on va mal manger, par contre, dans les décisions importantes, ça change.

« Si vous pensez qu’un restaurant complet est bon, vous connaissez l’effet de troupeau ».

La conférence de Sun Valley

Au tournant du siècle dernier, des dirigeants de World.com, Altavista, Netscape et d’autres entreprises de mode se sont réunis dans un hôtel de luxe aux États-Unis. Les développeurs de logiciels et les spécialistes des technologies de l’information ont parlé des avantages d’une nouvelle ère pour le monde. L’ère d’Internet.

Un conférencier chevronné a clôturé la séance en mettant en garde contre les dangers qui guettaient le secteur technologique et l’impossibilité de générer à l’avenir des bénéfices qui justifieraient l’inscription de ces entreprises.

Cela n’arrivera jamais, dit-il. Et si à court terme il est impossible de savoir ce qui va se passer, puisque le marché se comporte comme une machine à compter les votes, à long terme il se comporte comme une balance, la valeur compte car le marché doit tôt ou tard refléter les bénéfices que sont capables d’obtenir des entreprises.

”Le marché se comporte comme une machine à compter les votes, à long terme il se comporte comme une bascule”.

Cet homme faisait rarement des prédictions sur les marchés, mais cette fois, il s’exprimait. Et il a parlé d’une avidité excessive envers le supposé nouveau paradigme technologique, d’une euphorie injustifiable.

Il a établi un parallèle avec l’industrie automobile, rappelant qu’au début du XXe siècle, elle était considérée comme la plus innovante et la plus prometteuse de toutes, avec plus de 2 000 entreprises développant de nouvelles solutions dans ce domaine. L’automobile était sans aucun doute l’avenir, et si je devais choisir un secteur d’activité dans lequel investir en 1900, ce serait celui-là. Il ne restait plus que 3 de ces entreprises aux États-Unis, Ford, GM et Chrysler. Et à un moment ou à un autre, tous les 3 se sont négociés en dessous de leur valeur comptable. Ainsi, les constructeurs automobiles ont eu un impact important sur l’économie américaine, mais pas sur les investisseurs boursiers qui comptaient sur eux.

Le conférencier chevronné a poursuivi. Si l’on devait penser à une autre grande invention qui allait révolutionner le monde, ce serait sans aucun doute l’industrie aéronautique. Il y avait des centaines de constructeurs et de compagnies aériennes offrant un bel avenir. Si aujourd’hui on regarde l’ensemble de l’ensemble du secteur, ils ont été incapables de générer de l’argent pour les investisseurs.

À lire également : Mais qui est Nick Szabo ?

L’orateur a expliqué qu’il était très facile de promouvoir de nouvelles industries et technologies, précisément parce qu’elles sont nouvelles et très commercialisables. Et il peut être encore plus facile de promouvoir de nouvelles industries qui n’ont pas encore fait un centime, car il n’y a rien à quoi les comparer. Pour finir, il se souvint de la blague du prospecteur de pétrole qui monta au ciel, Saint Pierre lui dit :

-Écoute, on a l’endroit plein de pétroliers en ce moment, il n’y a vraiment plus de place.

-Puis-je dire quelques mots aux collègues ?

-Bien sûr.

-Mes Amis ! Il parait que du pétrole a été trouvé en enfer !!

Ipso facto, tous les pétroliers partent. Direction l’Enfer,

libérant ainsi de l’espace dans le ciel. Saint Pierre, surpris, commente :-Astucieux ! Maintenant il y a plein de place, allez-y, vous pouvez entrer.

-Ce serait super de rester au paradis. Merci.

Mais il y a des rumeurs selon lesquelles du pétrole a été trouvé en enfer, mes camarades y sont,

je pense que je vais les accompagner.

Après quelques rires à l’événement, les participants ont compris. Peut-être que c’étaient eux qui allaient en enfer pour le pétrole. Certains cadres ont échangé des rires contre un ricanement et une certaine incrédulité, et beaucoup se sont convaincus que cet homme plus âgé ne pouvait pas comprendre ce que signifiait le monde d’Internet (biais de confirmation), même si certains se sont demandé qu’étant ce qu’il était ami de Bill Gates. Comment avait-il raté l’occasion de sauter dans le train technologique ?

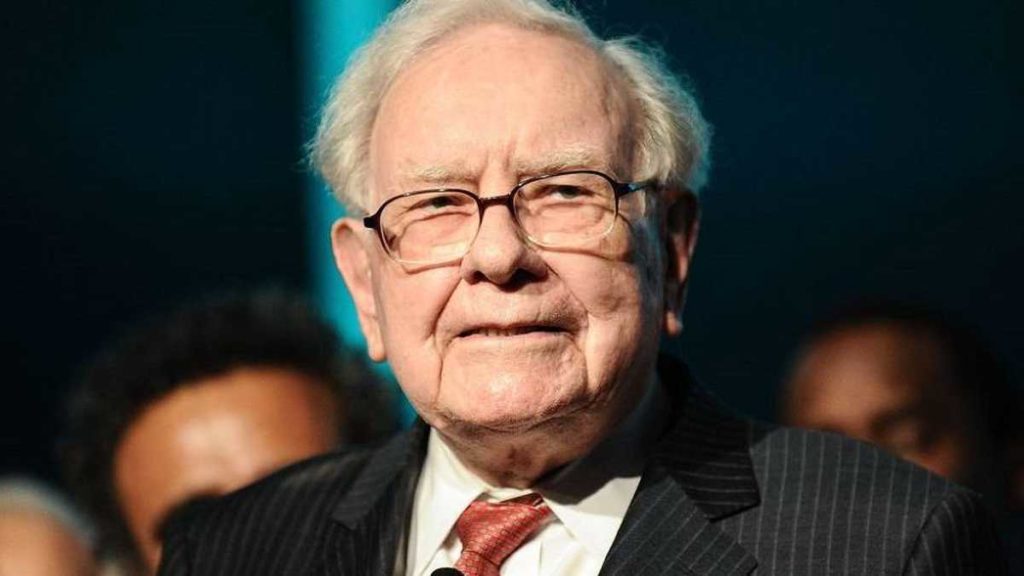

Cet homme dirigeait une entreprise traditionnelle, en dehors de la « nouvelle économie », une entreprise qui, contrairement à beaucoup de mode, avait démontré sa capacité à générer des profits. Une entreprise dont le cours languissait par rapport à la nouvelle commande du Nasdaq. Cet homme, comme beaucoup d’entre vous l’ont peut-être deviné, était Warren Buffett.

Pourquoi ce biais de preuve sociale ou effet de troupeau se produit-il ?

Pourquoi pendant la bulle dot.com et tant d’autres dans l’histoire, l’homme a-t-il perdu son bon sens ?

Pourquoi sommes-nous parfois entraînés par la foule ?

L’un des meilleurs livres sur la psychologie sociale est celui de Gustave Le Bon écrit en 1895, peu de choses ont changé depuis. Il identifie trois mécanismes qui déclenchent ce comportement :

Premièrement : dans une foule, l’individu étant anonyme, il perd le sens de la responsabilité individuelle et participe à des actes auxquels il ne se serait normalement pas prêté.

Deuxièmement : le processus de contagion entraîne une réduction des inhibitions individuelles, rendant acceptables des comportements différents de ceux que les gens auraient individuellement.

Troisièmement : l’être humain est beaucoup plus sensible à la suggestion dans une foule. La foule exerce un effet hypnotique sur l’individu, le rendant plus susceptible de suivre les autres membres de la foule et leurs chefs.

Ces 3 mécanismes provoquent des comportements impulsifs, réactifs et émotionnels chez l’être humain, auxquels il est difficile de mettre fin. Les sociologues contemporains appellent cela la « désindividuation ». Les mécanismes décrits amènent les gens à rester immergés dans le groupe, à perdre leur propre sens de l’identité et à rechercher le confort des décisions majoritaires. Si tout le monde le fait, ça devrait aller.

à lire également : Qu’est-ce que la crypto-monnaie ?

Comment pensent les foules ?

Les multitudes pensent plus en images qu’en faits, acceptant comme réelles les images de l’esprit collectif même lorsque leur lien avec les faits et la réalité est vague, atteignant les extrêmes de l’illusion collective par effet de contagion.

Un exemple moderne et quotidien serait le comportement d’une foule de fans et de hooligans, où aucun de ses membres n’aurait un comportement similaire à celui d’être seul. L’Allemagne nazie ne pouvait pas non plus s’expliquer dans un pays majoritairement chrétien sans l’effet de foule.

En bourse, il est facile de tomber dans le biais de la preuve sociale, notamment pour certaines valeurs à la mode. Pendant la bulle dot.com, juste dans les mois qui ont précédé l’effondrement, 44 milliards de dollars d’argent frais sont entrés même si le P/E moyen du marché était à des niveaux stratosphériques. Tout simplement parce qu’une entreprise portant dot.com était déjà considérée comme un futur gagnant (effet de halo et biais de fluage), et que les gens ne voulaient pas passer à côté. Il voulait prendre le train en marche avant qu’il ne soit trop tard (preuve sociale et aversion aux pertes).

L’une des vertus de beaucoup de grands investisseurs est de vérifier ce phénomène. Pour Peter Lynch, le simple fait qu’une entreprise soit suivie par de nombreux fonds institutionnels (la foule) lui donnait déjà de moins bons rendements car il était plus difficile qu’il y ait un écart entre la valeur et le prix.

La capacité de réflexion et de réflexion augmente pour l’être humain lorsqu’il est hors de l’influence de la foule, puisqu’il est capable d’anticiper et de peser plus soigneusement les conséquences de ses actes, ce qui lui permet d’opérer à un niveau de conscience et d’intellectuel plus élevé. honnêteté.

Nous séparer de la foule ne nous empêchera pas d’agir bêtement, mais si nous restons toujours à l’intérieur, nous ne pourrons guère devenir la meilleure version de nous-mêmes. Cela ne veut pas dire qu’il faut être en désaccord pour ne pas être d’accord avec ce que fait et dit la majorité, on a déjà vu avec la sagesse de la foule, qu’en moyenne, le consensus est juste. En investissement, être à contre-courant ne signifie pas toujours faire le contraire, seulement quand cela vous convient. Cela signifie seulement penser par soi-même en appliquant le bon sens, ce qui implique parfois de penser différemment de la majorité.

”Appliquer du bon sens implique parfois de penser différemment de la majorité”

Mon avis

Je vais vous donner mon avis. Si vous vous considérez comme capable de surperformer le marché, alors, par définition, vous devriez agir différemment de la majorité. Sinon, faites-vous indexer et vous ferez alors partie de la majorité, pour le meilleur et pour le pire. Le plus souvent, vous croyez au premier groupe, mais agissez en copiant la majorité, et cette combinaison entraîne généralement une perte d’argent.

La plupart des investisseurs de valeur indiquent que ce qui les satisfait le plus est le défi intellectuel d’analyser, plus que tout autre chose, plus que les gains eux-mêmes. Buffett dit qu’il analyse la même chose que les autres, seulement qu’il regarde sûrement des choses que la plupart d’entre nous ne voient pas.

Je pense qu’investir, acheter ou vendre une action en se basant sur ce qu’une banque d’investissement, un analyste, un gourou (charlatan), ou ce que vous lisez sur twitter ou un blog dit est une mauvaise option.

De ma vie je n’ai jamais triché à un examen, simplement parc que je me suis toujours demandé comment je pouvais savoir que mon voisin en savait plus que moi ? Eh bien, en investissement, ça devrait être comme ça, à l’exception qu’il y a des gens qui en savent clairement plus que moi, donc, si je regarde ce qu’ils font pour avoir des idées, mais ensuite, nous devons faire notre propre examen.

Article original du site Live Sensei